前回の記事からの続きです。

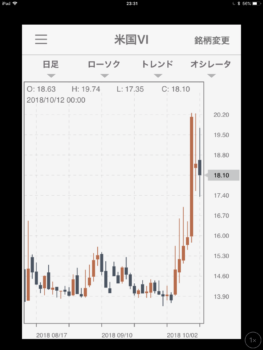

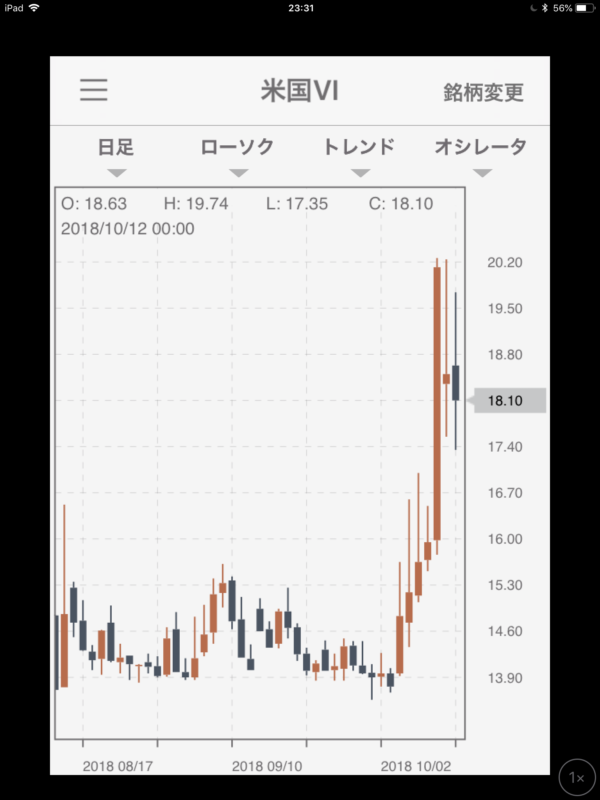

先週の世界的な株価下落の際、当然VIX指数も上がりました。

その際「ここがグッドタイミングだ!」と米国VIの空売りをしたのですが、さらに価格が上がる始末。

さらに売り時指標であるVIX/VIX3Mも1.3まで上昇。

こういう時はナンピン的に追加で空売りすると決めていたので、もう1本ショートしました。

これで合計建て玉は2つ。

それぞれ建て玉単価が、

1回目:16.21USD

2回目:20.01USD

なので、現在値18.15との差額が損益となります。

1回目の評価損が(16.21–18.15) × 10 = –19.4US (約–2200JPY)よりも大きいのは、月1回の価格調整に巻き込まれたため。

×10なのは、取引単位が10倍なので。

米国VIは月に1回価格調整が行われ、ショートの場合ほとんどの月でプラス数百円〜が発生します。

ただ、今回のようにVIX指数が上昇している場合は、逆にマイナスの価格調整額が発生します。

ちなみに今回 (2018年10月) は–1845円発生してます。

ということで、それが加算されて–4020円の損になったというわけ。

価格調整発生日の前日にポジション持つとか、自分ほんとポンコツ(>_<)!

さて、ダウ平均は2日で合計5%程度の下落で、その後反発しているみたいです。

最近の下落はなんか生ぬるいというか、回復が早いんですよね。

なのでVIXも徐々に落ち着いて今後ゆっくり下がっていく可能性が高そうです。

いちおう、再度上昇したときのために指値売りを仕掛けてますが。

ともあれ、米国VIは高値で空売りすれば後は下がるのを待つだけ。

下りきったところで決済すればそれが利益になります。

今回の2つのポジションが、たとえば12まで下落すると仮定すると、利益は以下のようになります。

1回目:(16.21USD – 12USD) × 10 = 42.1USD

2回目:(20.01USD – 12USD) × 10 = 80.1USD

合計122.2USD (約14000JPY)

高値で掴んで後は寝て待つだけ。

それで14000円の利益になるのって素晴らしいですね!

(価格調整額の影響もあるので、実際は14000円よりは多くなると思います)

ちなみに証拠金は米国VIが80まで上昇しても耐えられる設定としたので、約75000円にしています。

2ポジションなので合計150000円。

利回りは14000 ÷ 150000なので9.3%。

という感じでシミュレートしてます。

さてさて、本当にこの通りうまい話になるのか?

VIXが落ち着くまで数ヶ月かかると思うので、果報は寝て待て的にまったり期待しましょう。

このシリーズで挙げた記事は以下の通り:

▶︎2018/10/14:VIX/VIX3Mが1.0を超えた→米国VIショートしてみました (2/7)⬅︎ここ

▶︎2018/10/26:VIX/VIX3Mが1.0を超えた→米国VIショートしてみました (3/7)

▶︎2018/11/19:VIX/VIX3Mが1.0を超えた→米国VIショートしてみました (4/7)

▶︎2019/01/13:VIX/VIX3Mが1.0を超えた→米国VIショートしてみました (5/7)

▶︎2019/02/17:VIX/VIX3Mが1.0を超えた→米国VIショートしてみました (6/7)

▶︎2019/03/16:VIX/VIX3Mが1.0を超えた→米国VIショートしてみました (7/7)&まとめ