つみたてNISAは毎月の配当はありませんが、毎月月末に成績を振り返っていきます。

WealthNaviとともに、為替(トラリピ)のリスクヘッジという役割を果たしてくれれば十分です。

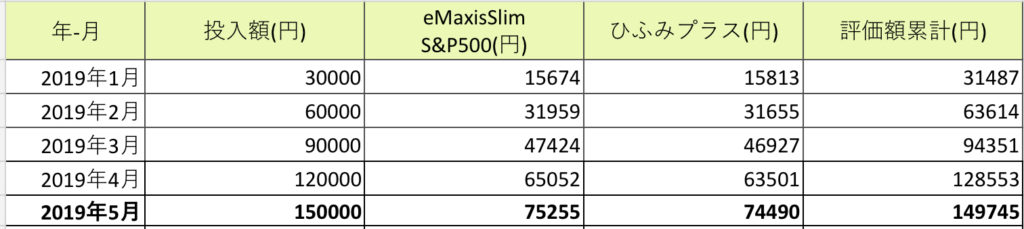

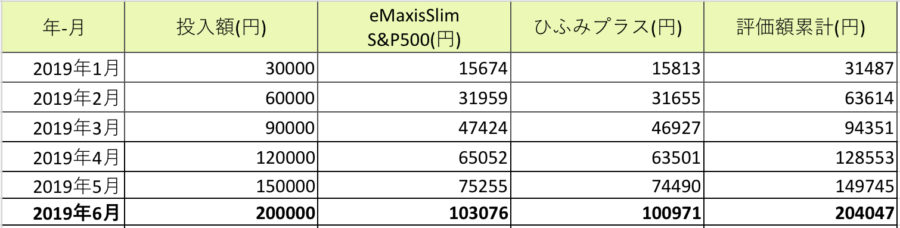

6月はボーナス月ということで、積立額はいつもより2万円多い5万円です。

というわけで半年経過で年制限40万円の半分20万円まで積み立てられました。

なお12月も積立額は5万円の予定です。

損益は再びプラスに戻りました。

といっても+2%ほどなので誤差の範囲なのですが。

5月の連休明けからの不安要素は続いていますが、G20に対する期待があったからこそやや持ち直したのでしょうね。

株価が上がる/下がる要素はとくに見当たりませんでしたし。

評価額が若干投入額を上回っていますが、6月末時点ではほぼ同じです。

インデックス投資は半年やそこらで結果の出る投資ではないですので、とくに感想はなしってことで。

積立期間は20年間(管理人の場合は19年間)にわたりますので、リターンに関しては一喜一憂しても仕方のないことです。

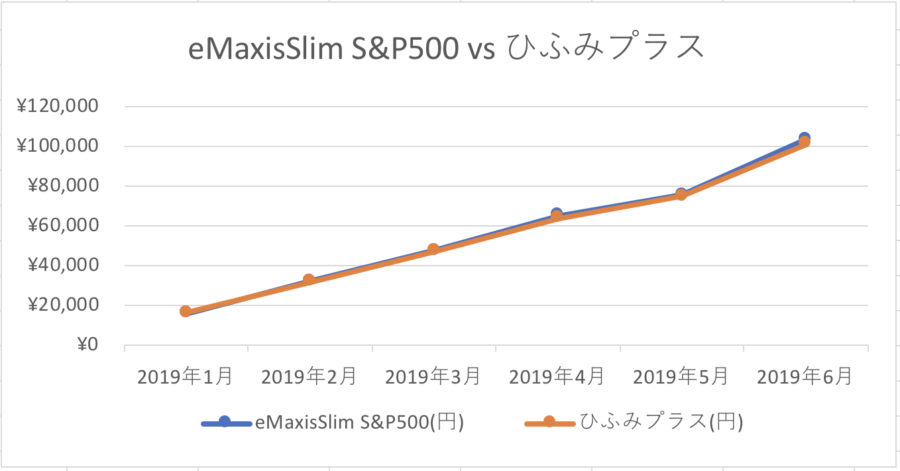

さて、インデックス投資は退屈な投資ですが、そんな中でも楽しみにしているのは2つのファンドの比較。

米国を代表する企業のインデックスファンドvs日本の中小企業のアクティブファンド

の競いあいです。

個人的に米国の(S&P500)ほうが高いですが、やはり自分の国を応援したいので「ひふみプラス」も保有しています。

ちなみに日本のインデックスファンドは失われた30年からも明らかなようにまず期待できません。

「S&P500 vs ひふみ」の戦いですが、現在のところ仲良くくっついています。

まだ半年ですから投入額も少ないですし差は出にくいですね。

日本の株価が米国追随型ということもあって、このような結果なのかもしれませんが。

ただ、これが5年10年になると大きな差が発生しそうなのですが。

日本側をアクティブファンドにしたのは、過去のデータを見る限り、NIKKEIやTOPIXを始め、日本のインデックス系投資に上昇の期待が持てないからです。

銘柄の入れ替えが鈍い、低迷を続ける過去30年の株価指数、これらを考慮すると日本に期待できる要素が皆無なのです。今後東証の改革で解消される可能性もありますが、なにしろスピード感は期待できないですしね。

日本側をインデックスファンドにすると10〜20年後は米国に大きく遅れをとりそうです。

それは「失われた30年」で実証済みですしね。

ということで日本株に関してはアクティブファンドを選択しています。

つみたてNISAは2018〜2037年の間、毎年40万円までが非課税という太っ腹の制度です。

それぞれの投資は、投資した年から20年間非課税ですので、このチャンスを逃す手はありません。

また、非課税だけではなく、手数料の安い商品が厳選されているということも画期的です。

なぜここまで手厚いのかといえば、もはや十分な年金が支払えないからですね。

政府も最近になり、「年金以外に自分で金を用意しろ」と公言するようになりました。

管理人はぐずぐず悩んでしまい出遅れてしまいました(その結果最長19年間の投資になってしまった)が、管理お得な制度なので一般に広まって欲しいです。

ただ、日本人の貯金信仰が強固なので広まることには20年経ってしまっているかも。

積立型の投資には「強制的に貯蓄される」という最大の利点があります。

積立NISAで積立予定の金額(19年間でおよそ760万円)を、現金で貯蓄できるかと問われれば、ちょっと自信がないですね。

つみたてNISAは投資なので元本割れする恐れはありますが、少なくとも現金のまま持っていて無駄遣いするリスクを考えると、積立型の投資は理にかなっていると考えます。

しかも先に述べた通り、つみたてNISAは「非課税」「低い手数料」というアドバンテージがあるので、積立型の投資の入門には良い選択だと思います。

まだ開始から1年ちょっとの制度であるため、その威力は明らかになっていませんが、他の長期積み立て投資のバックテストの結果が高いリターンになっていることを考えると、つみたてNISAも期待できると思います。