いよいよ今年の秋に消費税率が8%から10%にアップ!

これまでと同じように消費をしていては資産も目減りしてしまいます。

良い機会ですので、増税分を取り戻す方法を考えておこうと思います。

おいくら負担が増えるのか?

人によって金額は異なりますが、変わらないのは2%増えるのは確実だということ。

住居費を除く生活費はほとんどの範囲で2%増えるのは間違いありません。

軽減税率?キャッシュバック?そういう期間限定のイレギュラーなものは当てにしないほうが良いです。

管理人の場合、1ヶ月の生活費は約10万円。

これをもとに増税分を計算するとこうなります。

①現在の税負担:100000円×8%=8000円

②増税後の税負担:100000円×10%=10000円

③1ヶ月の差分:②−①=2000円

はい、ひと月あたり2000円消費税の負担が増えるようです。

ではこの2000円をどのようにして取り戻すのか考えていきます。

守って取り戻す

まずは、王道の節約や節税ですね。

とにかく使わないことに徹する守りの行動です。

管理人の場合、以下のような対策が可能です。

食費を節約

これは外食の多い管理人にとっては一番ハードルが低い方法です。

2000円は昼食2〜3回分になるので、それを手作り弁当に変えれば万事解決。

材料費があるので、3〜4回をお弁当にすればいいでしょうか。

あと、必要性のないカフェでの休憩や、コンビニでの買い物を我慢するのも効果的。

もともと食費が多い方なので、2000円程度ならそれほど苦しまずに削減できそうです。

通信費(スマホ)を節約

これも食費と並んで支出の多くを占める項目ですね。

通信品質を考えてレガシーキャリアで契約し続けていますが、どうしても格安simが嫌というわけでもないので、選択肢としてあります。

あと、レガシーキャリアが値下げすることは考えにくいですね。

あんな美味しい金のなるビジネスモデルを捨てるわけがありません。

安く見せかけても実態は朝三暮四なので、お値段据え置き、あるいは値上げになると思います。

ふるさと納税を利用

これは節税というよりは、2000円で食料や日用品を入手といった方が正確です。

ふるさと納税額の約30%の物品を入手できると考えれば良いです。

月2000円を節約したいのなら、年間24000円の節約が必要。

そこから逆算すると、24000÷0.3=80000円をふるさと納税すれば良いのです。

(計算が面倒なので自己負担の2000円は無視)

ふるさと納税は収入によって恩恵をうけられる寄付の限度額が異なります。

管理人のような独身世帯の場合、年収600万円あれば、80000円をふるさと納税しても損はしません。

ただ、年収がそれより低くても節約の足しになることは間違いないですので、ふるさと納税はぜひ活用したい制度ですね。

管理人は「さとふる」を利用しています。

品目別、地域別、金額別に返礼品が探せて、使いやすいサイトです。

また、会員登録しなくても、控除額のシミュレーションも利用できます。

攻めて取り戻す

管理人はこちらの方が性格に合ってます。

でなきゃ投資なんてしませんし。

「攻め」とは文字どおりお金を稼ぎにいく方法。

以下のような選択肢があると思います。

投資(CFD、とくにFX自動売買)

CFDとはContract For Differenceの略で「差金決済」のこと。

つまり、安く買って高くなったら売るあるいは高く売って(空売り)安くなったら買い戻す取引のことです。

FXがCFDの代表ですが、それ以外にも様々な種類の商品があります。

なぜCFDなのかというと、毎月の利益が発生することが目標だからです。

通常の投資(株式、ETF、投資信託)は長期ホールドが前提です。

となると、毎月利益が増えていても、それを取り崩すことは長期的にはリターンを減らすことになる愚かな行為です(毎月分配型投信などその例)。

CFDはなかなか手出ししにくい印象を持たれがちですが、比較的とっつきやすいのがFXの自動売買です。

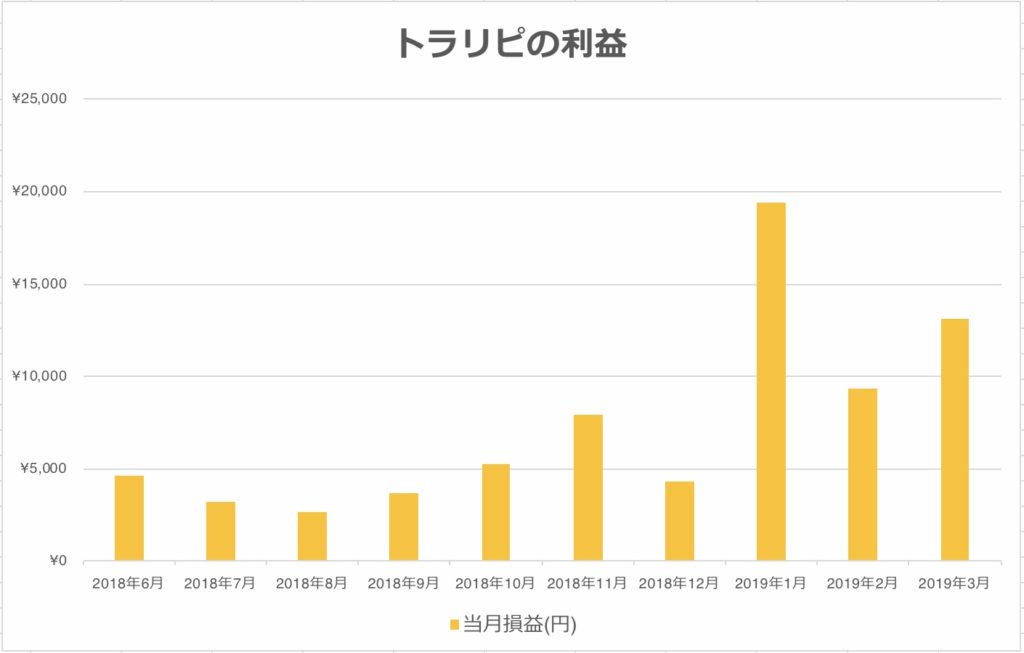

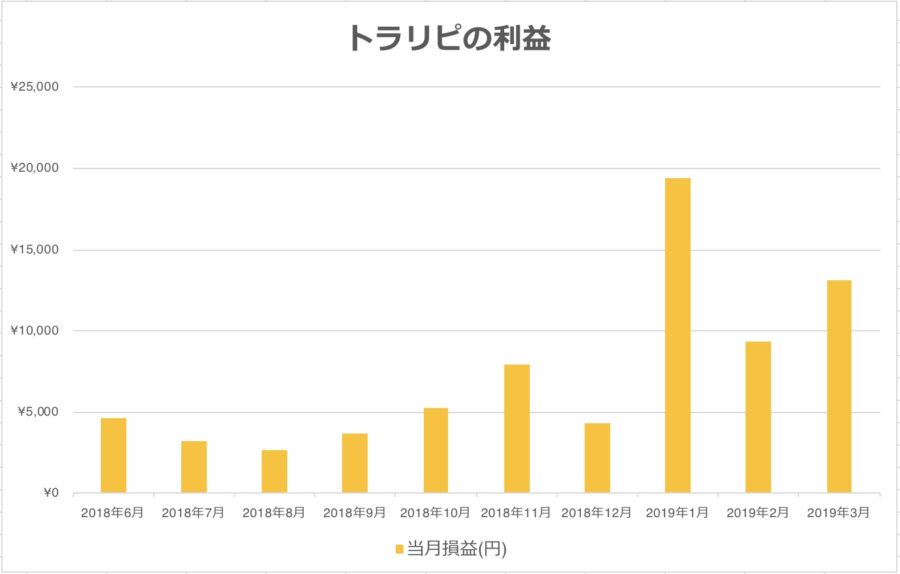

管理人はマネースクエア社のトラリピを利用しています。

ちなみに管理人は2018年6月以降運用していますが、2019年3月まで以下のような結果を残しています。

2018年11月までは100万円の予算でAUD/JPYだけ取引していました。

その間実質レバレッジは1倍をはるかに下回っていた(つまり低リスクである)ものの、毎月3000〜7000円の利益を出しています。

これなら毎月2000円余裕でクリアですね。

トラリピはもっと低予算でもできますが、個人的には余裕のある設定の方が安心だと思います。

2000円作り出すはずが、ロスカットで証拠金全部失った何てことにならないように。

投資の大前提は「失わないこと」なのです。

トラリピは管理人のメイン運用なので文字数が多くなりました。

さらに詳しくは公式サイトをご覧ください。

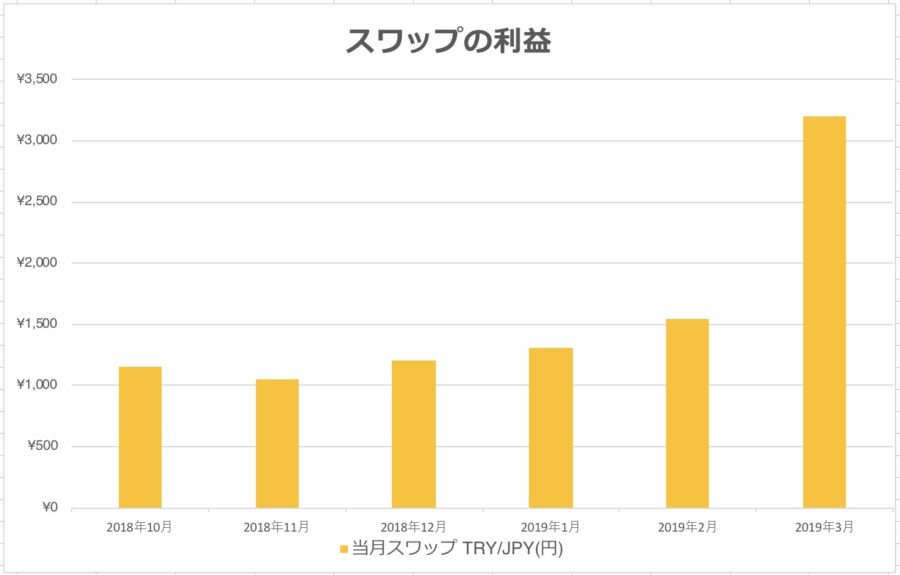

投資(スワップ)

FX取引で発生するスワップポイント。

低金利通貨で高金利通貨を買うと、毎日小銭を稼げます。

管理人はTRY/JPYで毎月積み立てています。

ただ、取引している自分が言うのもなんですが、安心を求めるならお勧めではありません。

管理人も2018年8月のリラショックで4万円損失を出しています。

高金利通貨の危険性はこれまでなんども指摘され続け、TRY(トルコリラ)取引で失敗した人は数知れずなのです。

管理人はいちおう以下の対策をとってリスクを最小限にしています。

- レバレッジ1倍取引

- なくなっても良い金額を投入

石橋を叩いても渡らない人にはお勧めできないですが、好奇心旺盛な試してみてはどうでしょう。

管理人はマネックス証券で積み立てています:

投資(株式配当、株主優待)

これはより一般的な方法だと思います。

ただ、管理人は天邪鬼なので、株式配当は好みではないのです。

配当や優待出してる余裕があるなら、それは再投資に回して株価を上げてよ、という考えです。

あと、個別株を見る目に自信がないというのもあります。

配当や優待目当てで株主になって、肝心の株価がズルズル下がりそうで。

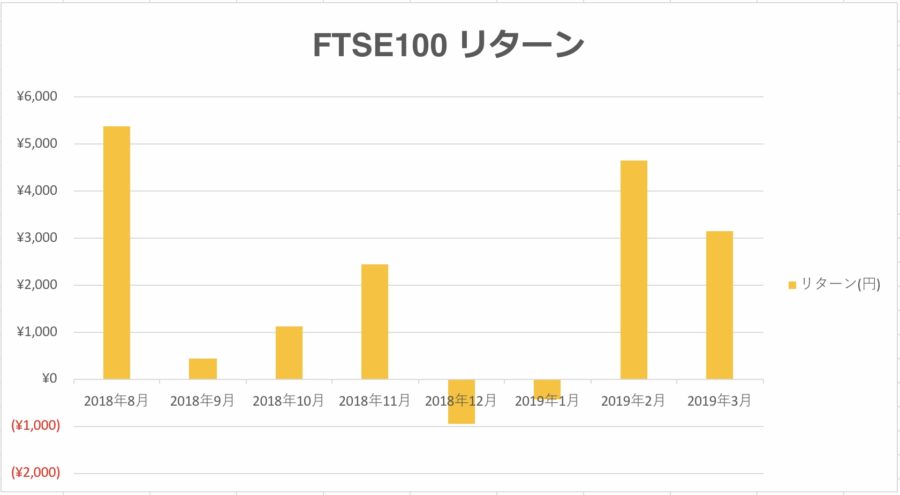

とはいえ、いちおう配当目当ての投資はしています。

それがFTSE100(イギリスの株価指数CFD)です。

これは他の株価指数CFD(NYダウ、日経)に比べて格段にリターンが大きいことで知られています。

以下に2018年8月以降の毎月の利益(損益)を示します。

上のグラフでもあるように、金利負けすることがあるので、損が出ることもあります。

これがFTSE100の注意点ですね。

守って/攻めて取り戻す

さて、攻守同時の方法もあります。

それがiDeCo(個人で運用する年金)です。

iDeCo特有のメリットとして節税効果があります。

つまり、掛け金が全額所得控除されて税金が安くなるのです。

これが「守り」。

節税に関しては管理人の場合、年8万円程度の節税になるので、毎月6000円以上の節約になります。

iDeCoだけやってれば十分!となり、ここまでの記事はなんだったんだてことになりますね。

とはいえ、iDeCoは掛け金を運用(つまり投資)するので、資産が減るリスクも頭に入れておかなければなりません。

この点が「攻め」にあたります。

iDeCoに関しては管理人もようやく開始しました。

これは手出し無用

車や住宅など、大型の出費で、お得さを正確に判断できない場合、手出し無用かと思います。

消費税増税前の今が本当に買い時なのか、経済環境に左右されやすいアイテムは、よほど判断力が確かでない限り購入しないほうが良いでしょう。

とはいってもなかなか難しいのですが、少なくとも商売で客にモノやサービスを買わせるテクニックは以下の2点に集約されます。

- 欲をかきたてる

- 不安を煽る

自分の心にこれらを感じたら、いったん距離をとってよく考えることが第一です。

大型の出費に限らず、管理人の場合「価格÷1000」日間、本当にそれが必要なのか考えます。

守るにしろ攻めるにしろ、自分の知識や経験の手がとどく範囲で、節約や投資に励むのが良いと思います。

まとめ:攻守ともに必要

消費税の増税で多くの人が不安になっているようです。

しかし、ひたすら不安だ不安だと言っているだけでは何も解決しません。

負担増を算出すれば、取るべき対策も見えてくるはずです。

算出した数字は残酷ですが、嘘はつきません。

その数字をもとにして、今後どのように支出を減らし(守り)、収入を増やす(攻め)のか、作戦を練りましょう。

そういうのは結構楽しいと思うんですけどね。

あと、基本は守り(節約)を固めること。

それから余裕があれば「攻める」。

とはいえ、消費税以外にも社会保障費や医療費など負担が増えることは間違いないですし、消費税も20%以上は必要ではないでしょうか?

となると「攻める」ことも同時にしていかなければいずれは干からびると思います。

政府がNISAやiDeCoなどの投資を推しているのも「もう国では面倒見切れないから自分たちで頑張れ」というメッセージです。

投資は経験を積むのに時間が必要ですから、少額でもかじっておく。

管理人はそういうスタンスで投資を行っています。