この5月が終われば投資1年目が終了。

試してみたいことを一通りできたので、残りの半年で長期的な投資の方針を固めたい。

というわけで、現在の投資先について、それぞれの性質を整理してみようと思います。

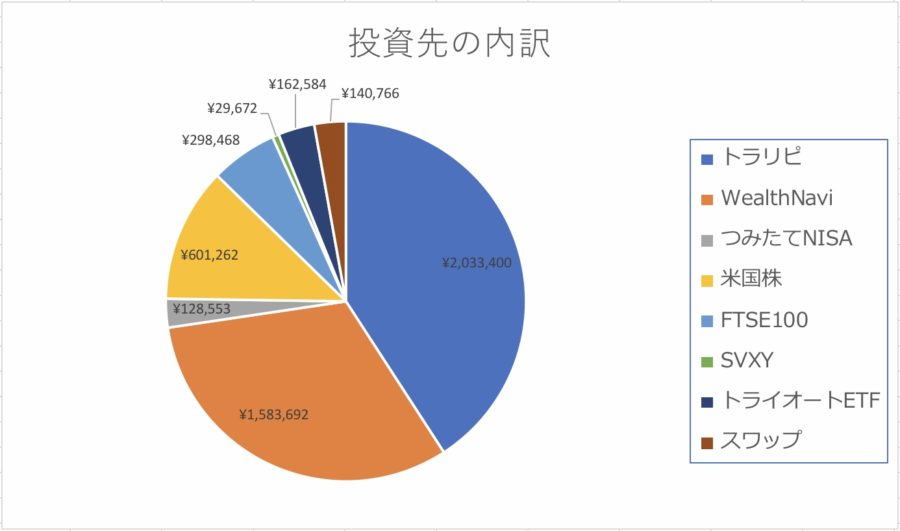

2019年4月現在の投資先

月次レポートで提示している表ですが、今の投資先の内訳は以下のとおり:

2018年6月以来の資産額の推移は以下の表の通りになります:

表の色分けは、

グリーン(低リスク)

イエロー(中リスク)

レッド(高リスク)

となっていて、グリーンの比率が多くなるようにコントロールしてきました。

リスクとリターンの観点から、投資先を評価する

投資をする際に気になるのが、「リスク」と「リターン」。

様々な投資商品がある中で、各商品がどのような性質を持つのか理解することが重要です。

管理人は以下の表が気に入っており、よく使っています。

X軸はリターンの度合いを示しています。

左に行けばリターンは低く(年利0%)、右に行けば高い(20%以上)です。

Y軸はリスクの度合いを表します。

下の方の低リスクとは元本割れしないということで、上の方の高リスクとは元本の大部分を失う可能性があるということです。

さらに投資期間を示すz軸を加えた3D図も使うこともありますが、そこまでは今の所考えていないので、今回は割愛。

注目したいのは、左と下(緑)は0(ゼロ)という下限があるのですが、右と上(赤)には上限がないということです。

つまり、リスクやリターンには際限がないので、場合によっては悲惨なことにもわくわくうはうはなことになりうるということです。

つまり、「低リスク・低リターン(左下)」〜「中リスク・中リターン(中央)」〜「高リスク・高リターン(右上)」のラインに、各商品が位置します。

たとえば、現金や債券は左下に、仮想通貨は右上に、といった感じです。

色をつけましたが、緑色が比較的安全な投資先で、赤色は難易度高めの投資先です。

左上(高リスク・低リターン)なんてありえませんよね。

普通は投資先としてはまず選ばない。

右下(低リスク・高リターン)は、そんなものがあれば逆に知りたいです。

たいてい、右下だと勧誘して、じつは左上でしたー、なんてオチが世の中には多いと思うのですが。

ちょっと前の仮想通貨がこの構図に近かったかもしれません。

ということで、右下と左上のセットはカモ御用達なので要注意です。

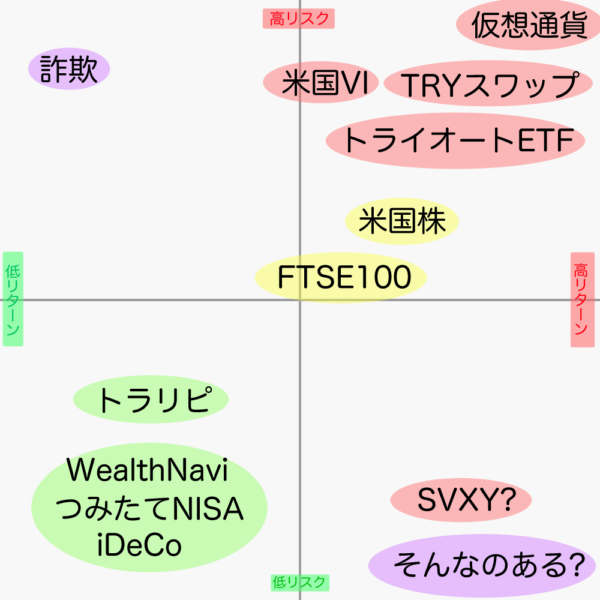

自分の投資先を配置してみる

それでは、上の図に管理人が投資している各商品を配置してみましょう。

なにをもってリスクやリターンの程度を測るのだって話になりますが、ここでの配置は、管理人の運用方針に基づいた評価です。

たとえばトラリピが比較的安全圏に位置していますが、これは管理人が「最大レバレッジ3倍、リーマンショック時の1.5倍の暴落が再来してもロスカットしない設定」といった、防御策を講じているからです。

もし、最大レバレッジを10倍程度に設定すればもう少し右上に移動すると思います。

ちなみに仮想通貨は毎月の集計には入れていませんが(通常の投資とはみなさず、お金で遊んでる感覚なので)、いちおう入れておきます。

また、紫色の二つは管理人の個人的な考えです。

定石だと、資産の振り分けは左下をコアにして、右上に行くほどサテライトの度合いは小さく、といったところですね。

いまのところその原則を守っているので、今後もそれを継続することになると思います。

本当の投資家なら左下だけでいいと思うのですが、それって退屈なんですよね。

管理人は「お金で遊ぶ」のが好きなので、右上の方に少額の投資をしていろいろ楽しみたいと思っています。

とくに、右下の「楽してめっちゃ儲かる」投資先をこつこつ探し中です。

それをブログ等で公にするかどうかは分かりませんが。

2019年6月以降は?

一度整理したくてまとめてみましたが、少し投資先を整理した方がいいかなと思いつつ、実際のところそれほど負担でもないので今のままでもいいかなとも思っています。

今年も昨年に引き続き、株価軟調の傾向があるので、保有資産の売却をプラスで終えるのが難しいと思います。

しばらくはプラスで売却できるまでじっと動かずが正解だと考えているところです。

投資先の整理はそれからでも遅くはないと。

先は長いですので目先の値動きに焦らず、強固な土台作りを目指していきたいですね。