2019年のFX取引は米国クローズまで、つまり日本の元旦早朝まで続きますが、おおよその結果が出ているのでトラリピの1年を振り返ろうと思います。

2019年は過去15年で記録的に動かない相場でした

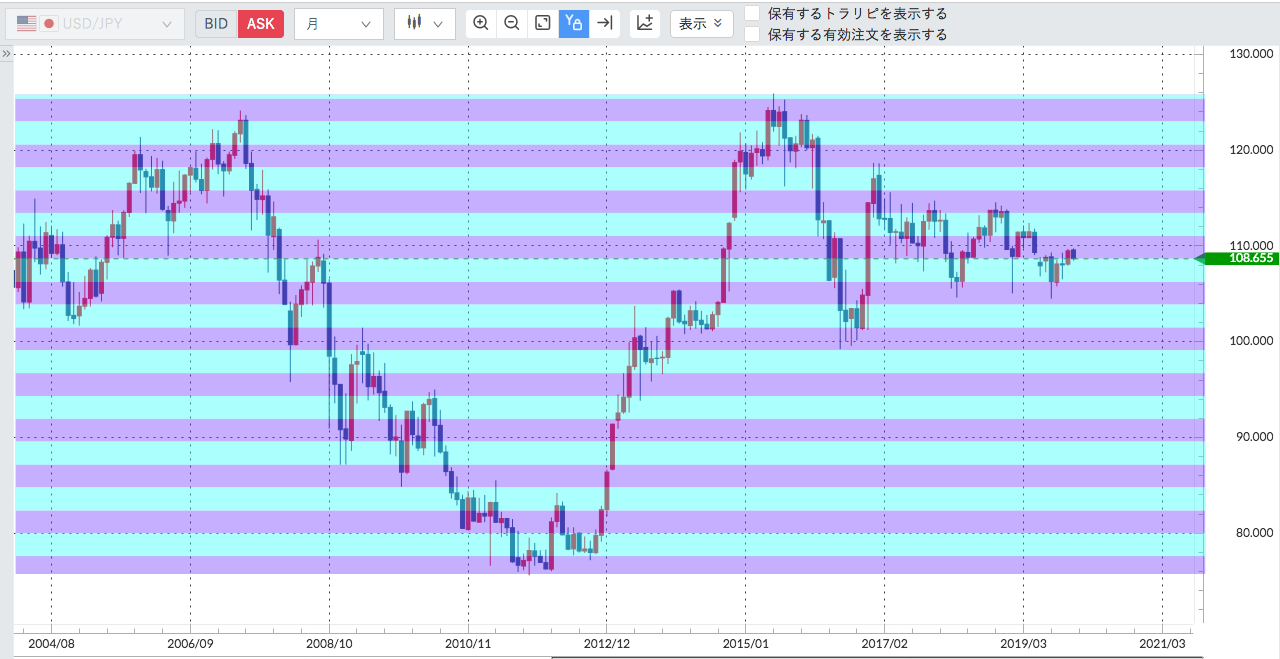

まず、クロス円の相場のサンプルとしてUSD/JPYの年足チャート15年分を見てみます:

トラリピは日々の値動きで売買を繰り返して利益を得る投資です。

そのため、値動きの幅が大きいほど利益は大きくなります。

上のチャートを見てみると、ここ数年の値動きが小さくなっているように感じませんか?

1年ごとに長方形のカラーを重ねましたが、縦に長ければ長いほど値動きが大きいことを示しています。

この値動きの幅のことを「ボラティリティ」と呼び、一般的にトラリピでは、ボラティリティが大きければ利益は大きく、小さければ利益は小さくなります。

トラリピの利益が出にくかった2019年

前項のチャートの赤い部分は2019年のボラティリティです。

概算ですが、過去15年間で最小のボラティリティです。

それだけ相場は動かなかったということで、トラリピにとっては売買が成立しにくく、利益を出しにくい1年でした。

とくに利益幅を大きくした設定では利益幅まで値が動かず機会損失したシーンも多いと思います。

この傾向は他のクロス円のペアはもちろん、外貨同士のペアでも見られたため、どの通貨ペアを選んだとしても利益を出すことは難しい1年だったことが容易に想像できます。

いっぽう含み損も増えず

ところで利益が出ないということは、利益の源泉となる含み損も出にくいということでした。

これはトラリピ初心者にとって精神的に楽なシチュエーションだったかもしれません。

また、相場の動きが小さいということは、少ない証拠金でもロスカットしにくいため、トラリピから退場した人は少なかったのではないでしょうか?

つまり、リスク面からいえば、低リスクで初心者向けの相場だったと言えるでしょう。

そもそも投資における「リスク」とは「ボラティリティ」のことを指すので、「低ボラティリティ=低リスク」ですね。

個人的には満足な1年でした

△は投資2年目、初心者期間という位置付けでしたので、低ボラティリティの相場はいろいろ試すには良い環境でした。

また、このような動かない相場でも約16万円の利益を得ています。

投資額は200万円(12月下旬に追加投資した100万円は除く)でしたので、年利8%。

動かない動かないと言われ続けた最悪の相場環境でもこれだけの結果を残せたので大満足です。

ただし「ロング」のトラリピ以外に、擬似両建てとして「ショート」のトラリピも組み込んだことが奏効した一面もありますが。

ともあれ、基本的にロスカットしないことを最優先した設定で、そして近年稀に見るバッドコンディションで年利8%を叩き出したことは、トラリピのポテンシャルを十分に感じた1年でした。

低ボラティリティ相場におけるトラリピ戦略は?

ただ、年利8%程度では満足できない投資家もいることは現実。

△もリターンが高ければそれに越したことはありません。

とはいえ予算が限られるのも事実。

となると、トラリピの設定を変えることも選択の一つとなります。

△のトラリピ設定は「広いレンジ、広い間隔」でトラップを仕掛けています。

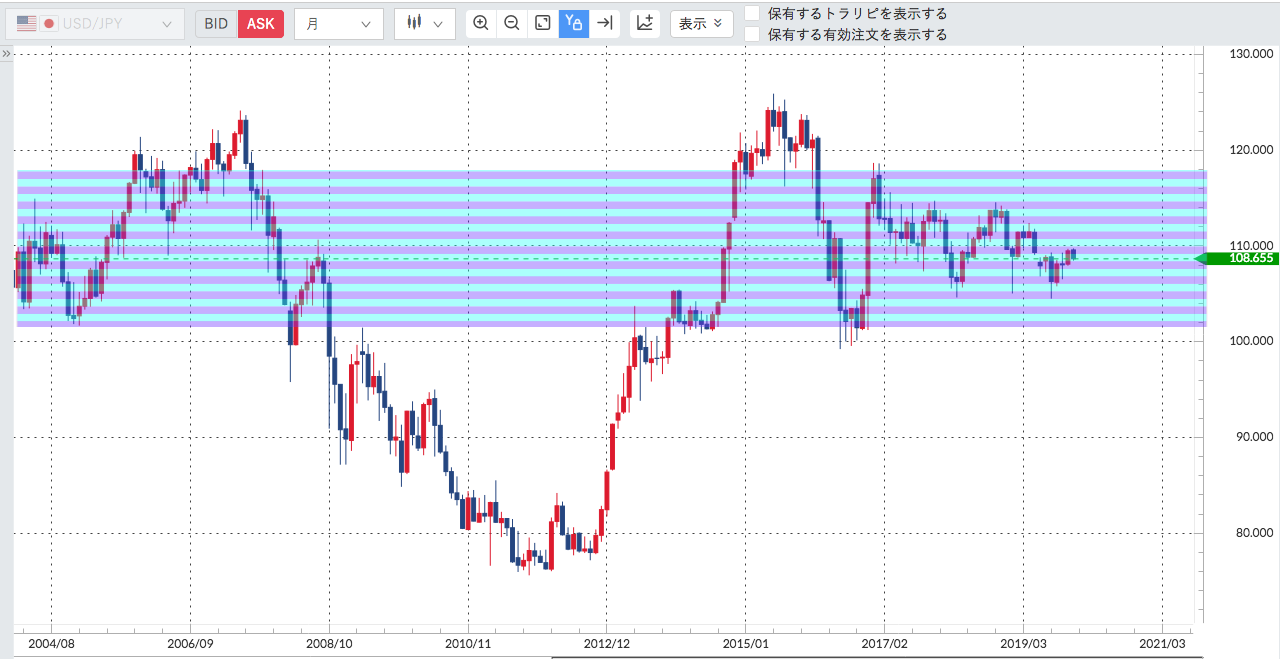

イメージ的には下図のように、幅広い値動きに対応できるようにしています:

ただこの設定だと、レンジから外れた部分のトラップは仕事をしていません。

そこで、トラップの本数は変更せず、「狭いレンジ、狭い間隔」でトラップを仕掛けることで利益を上げることが可能です。

イメージとしては以下のような仕掛けです:

この場合トラップ本数は変わらないので、予算は基本的に変える必要はありません。

そして、仕事をしていないトラップはかなり解消されました。

この「狭いレンジ、狭い間隔」の弱点は、相場が大きく動いた時にレートがレンジから完全に外れる(レンジアウト)恐れがあること。

利益が出る方向に外れるのは良いのですが、含み損が増大する方向に外れるとリカバリーはかなり難しくなります。

上のチャート(USD/JPY)だと、円安方向にレンジアウトするのは機会損失なのでまだ良いのですが、円高方向にレンジアウトすると含み損を抱えたまま円安に戻るのを待つしかなく、手も足も出なくなります。

広いレンジで現状の利益維持か、狭いレンジでリスクを取りに行くか、トラリピにとって永遠の課題ですね。

2020年のトラリピ戦略は?

株価が世界的に官製相場と化している現状では、株式市場、そして為替市場に大きな変動は起きにくく練っています。

となると、狭いレンジに狭い間隔でトラップを仕掛ける作戦が適切なように思えます。

ただ、この官製相場が未来永劫続くとは思えません。

各国政府の相場への介入が進めば進むほど相場は歪なものとなり、それが弾ける時が必ず来ると確信しています。

そして、その際起こるであろう株式市場の混乱は為替市場の混乱につながるはずで、高ボラティリティな相場の時代が到来するはずです。

その時がいつ来るのか予想はできません。

2020年にやってくるかもしれませんし、3~4年後かもしれません。

ただ、予想できない以上、その時に備えて幅広いレンジにトラリピを仕掛ける戦略を維持することが安全かつ適切と考えています。