トラリピの基本戦略は、「広範囲に多くのポジションを持つ→決済」の繰り返しです。

その性質上ほとんどのケースで含み損が発生します。

これがメンタル的に削られて苦手という人も多いと思います。

ただ、心配しすぎては何もできませんので、管理人のここまでの結果をもとに、含み損自体は悪いものではないことに触れてみようと思います。

なぜ含み損が発生する?

FXでは、ロング(安く買って高く売る)あるいはショート(高く売って安く買う)の2種類のポジションの持ち方があります。

たとえばロングで例を挙げましょう。

1USD=100JPYでポジションを持ったとします。

これが1USD=110JPYに上がれば10JPYの利益が発生します。

しかし、1USD=90JPYに下がると10JPYの損失が発生します。

厳密にはポジションを決済するまでは損失は確定しないので、10JPYの含み損が発生している、という表現が正確です。

一般的に、為替相場では株式相場に比べて、上昇/下落を繰り返します。

ポジションを持ったものの、期待に反して下落した時に発生するのが含み損というものです。

トラリピもFXの取引方法の一種ですから同じことが起こります。

自動売買といっても、含み損を減らすようなコントロールをしてくれるわけではありません。

また、含み損が少なくなるような条件を読んでトラリピを設定したとしても、長期的な相場を読めることはまずありませんので、いずれ含み損が発生する確率は高くなります。

トラリピでは自動売買で多くのポジションを持ちますが、そして意図したのと逆の方向へ相場が動くことがあります。

ですから含み損は、トラリピにはつきものであると割り切るしかないでしょう。

実際にどの程度含み損が発生するのか?

記事執筆時点(2019年5月11日)での管理人の含み損を以下に示します。

右から3列目「評価損益」の赤い数字がすべて含み損です。

合計87410円です。

状況としては、トランプ大統領が中国に関税を追加すると宣言し、貿易戦争の激化が予想されています。

そのあおりで円高が進みつつあるので、含み損は増える傾向にあります。

こんなに真っ赤っかで大丈夫なの?

と思いますが、資産に対する含み損の割合は意外と小さいものです。

下表には毎月の現金残高に対する含み損の割合が記録されています。

記事執筆時点の含み損は87410円ですので、含み損の割合は4.2%でしかありません。

これは2018年12月のクリスマス・ショック(株価暴落)時と同じ水準ですね。

当時は初めて本格的?含み損ということで、ザコメンタルな管理人は心がかなり削られました。。。

含み損は将来の利益の源

さて、2018年12月のクリスマス・ショックの後、トラリピはどうなったのか?

含み損を抱え続けて悶え苦しんだのか?

とんでもないです。まるで逆のことが起きているのです。

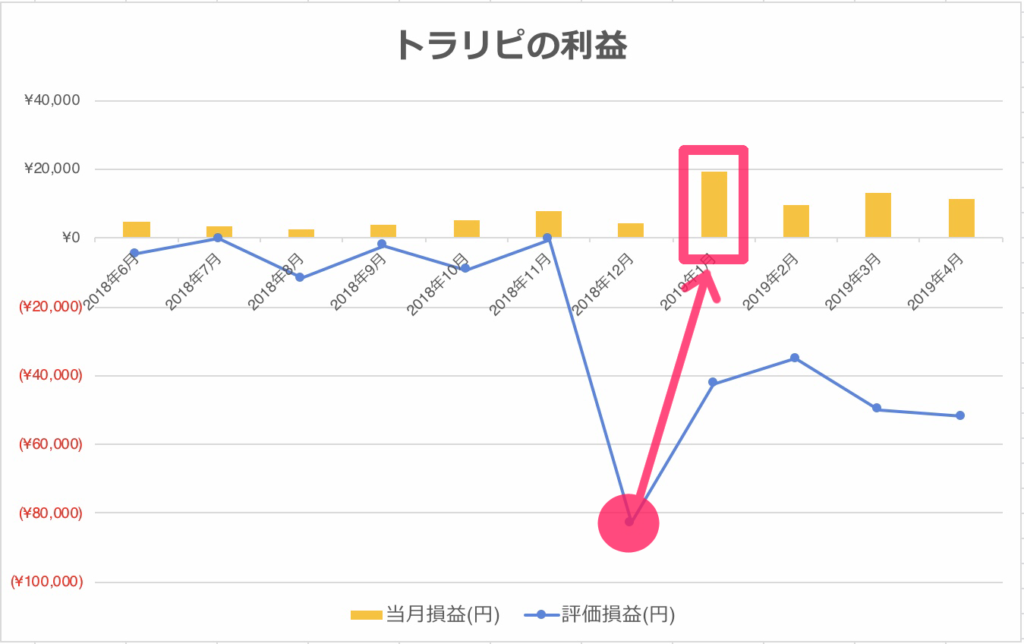

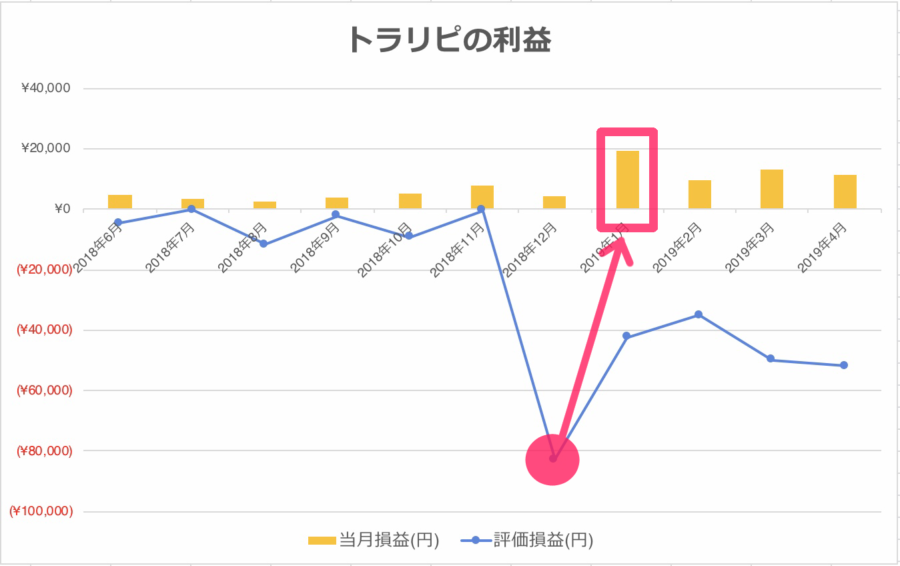

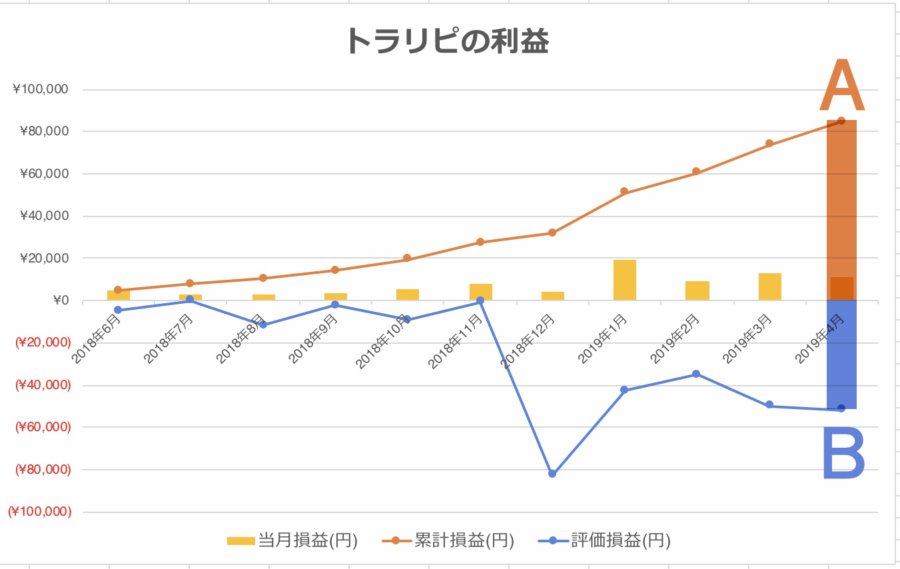

管理人のトラリピ開始(2018年6月)以来の、当月損益(毎月の利益)と評価損益(含み損)の推移をグラフに示します。

2018年12月の含み損が大変なことになってますね。

でも、2019年1月には半分に減っています。

そして、同月には2万円近い利益を出しています。

つまり、12月は多くのポジションを持ち含み損が増えたものの、1月は相場が反転してポジションが決済されたということです(1月3日のフラッシュ・クラッシュの影響もありますが)。

ということで、膨大な含み損は一見不安ですが、将来の利益の源でもあるということです。

逆に、含み損が少なければそれはそれで安心ですが、(一方的な上昇[ロング]または下落[ショート]相場でない限り)将来利益が出る可能性は小さいです。

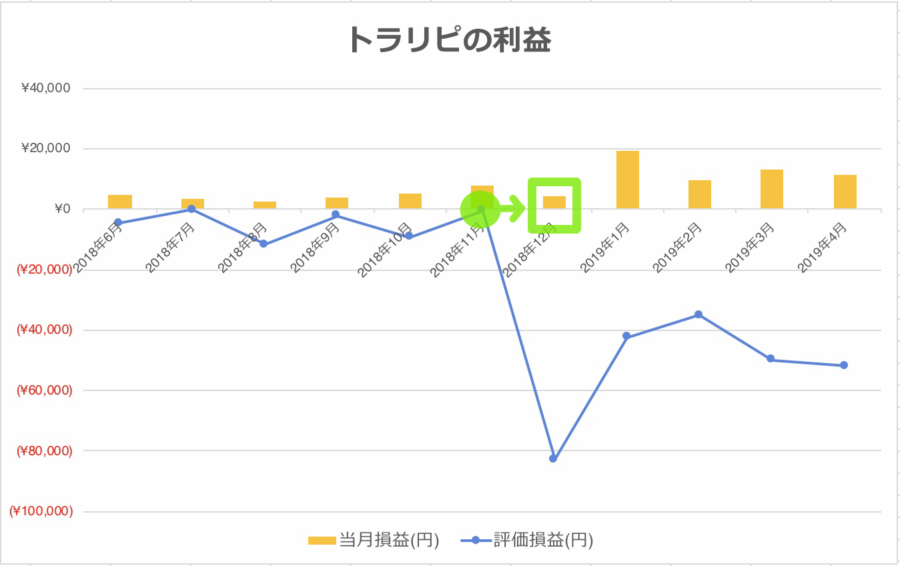

以下の例(2018年11月)を見ていただければ一目瞭然です。

含み損の影響は時間の経過とともに小さくなる

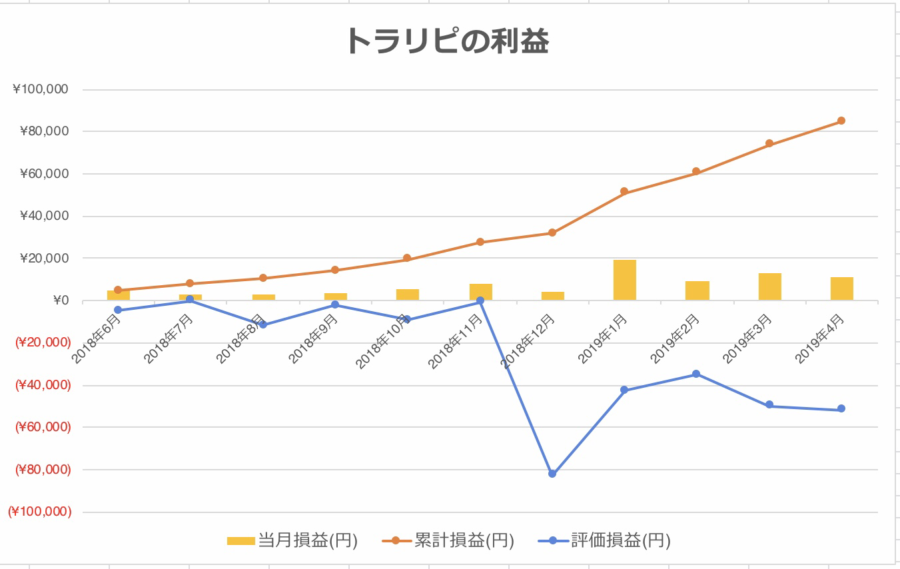

以下のチャートには、毎月の利益と含み損の推移に加えて、累計の利益を重ねています。

トラリピは毎月コツコツと利益を重ねていくスタイルですので、地味ながら累計の利益は着実に増えていきます。

これは損切りしたり、ロスカットしない限り増え続ける性質があります(だからこそ、ロスカットにつながる少額での投資は推奨できない)。

いっぽう、含み損は基本的に増減を繰り返しますが、極端にポジションを増やすなど、設定を大幅にいじらない限り、着実に増加する確率は低いと思われます。

そして、時間が経つにつれて、累計の利益が含み損を圧倒するようになります。

以下のチャートの、A(累計の利益)とB(含み損)の差に注目です。

「A−B」が全決済した時に残る利益ですので、毎月の利益も重要ですが、ここにも気を配りたいところです。

重要なこと:通貨ペア選び&最初の設定

ここまでで述べたかったことは以下の2つ:

・含み損は将来の利益の源

ただ、含み損が増えすぎるとロスカットが迫ってきますので、それを防ぐために重要なことが2つあります。それは:

・トラリピの最初の設定をしっかり行い、それを守る

ではそれぞれ簡単に説明しましょう。

ボックス相場の通貨ペアを選ぶ

為替は株式に比べて一方的な上昇/下落は起きにくいと最初に述べました。

ただし当然例外はあります。

万年右肩下がりですので、いずれ上昇すると思ってロングポジションでトラリピすると、永続的に下がり続け、含み損は増える一方です。

(スワップポイントで相殺することは不可能です)

ということで、一定のレンジ内で上がったり下がったりしているボックス相場の通貨ペアを選びましょう。

たとえばカナダドルはボックス相場といえるでしょう。

どの通貨ペアが良いかは過去のチャートを見て判断したり、2国間の力関係から推測するなど、ちょっとした手間が必要です。

それぐらいのことはトラリピにたどり着いた人なら朝飯前かもしれませんが。

トラリピの最初の設定をしっかり行い、それを守る

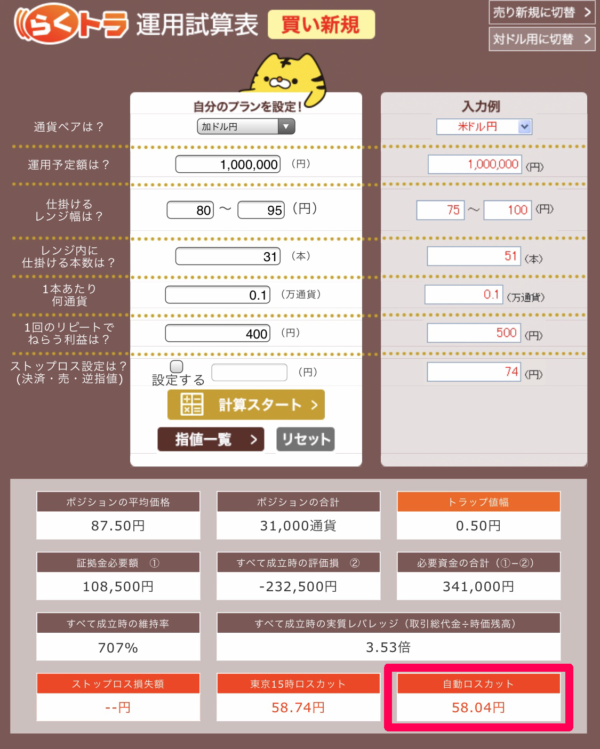

なんどもブログ内で述べているのですが、トラリピの設定で最重要なのはロスカットレートです。

それさえ設定して、運用中も設定を変にいじらなければ、いくら含み損が増えようともロスカットレートに達するまでは安泰です。

トラリピには「らくトラ運用試算表」という便利ツールがありますので、活用必須です。

管理人がCAD/JPYのトラリピを設定した際の試算は以下のとおり。

つまり、1CAD=59CADまでの下落なら、いくら含み損が増えようともあたふたする必要はないのです(過去13年で最大の下落は69CAD)。

なお、「らくトラ運用試算表」は各トラリピを開始する前にしかできないため、複数回・複数通貨ペアを運用する場合は、その都度試算して、運用中はむやみに設定を変えないことが重要です。

ぐしゃぐしゃになってロスカットレートが分からなくなりますので。

含み損とお友達になろう

まとめ的なものですが、トラリピの敵はダメダメな通貨ペアとロスカット。

われわれは含み損を耐え忍んで、こつこつ利益を増やすのがベターなのです。

どうせ発生する含み損。

それなら利益を運んできてくれるお友達と思った方が気が楽ですね。

ただそれには高いお友達料(たくさんの証拠金)が必要です。

証拠金が少ないとすぐにロスカットしてバイバイです。

これもなんども言ったような気がしますが、トラリピはもともと富裕層向けの商品です。

(というか投資自体、%の世界なので、種銭の多い富裕層向けの行為ですが)

ですから含み損の心配をしなくても良い程度の証拠金を準備してから開始しても遅くはないと思います。

株式に比べて、買い時/売り時というものは気にしなくて良いのですから。