2019年4月のWealthnavi結果

今月の分配金は3898円でした

四半期ごとにやってくる分配金の多い月になります。

手数料は1326円。時価総額の回復に伴って増加しています。

長期割が適用されており、現在の手数料のパーセンテージは0.98%。

200万円を超えれば長期割の認定ペースが上がりますが、iDeCo開始後は実験的に月2万円に変更するため、ペースアップはやや先になりそうです。

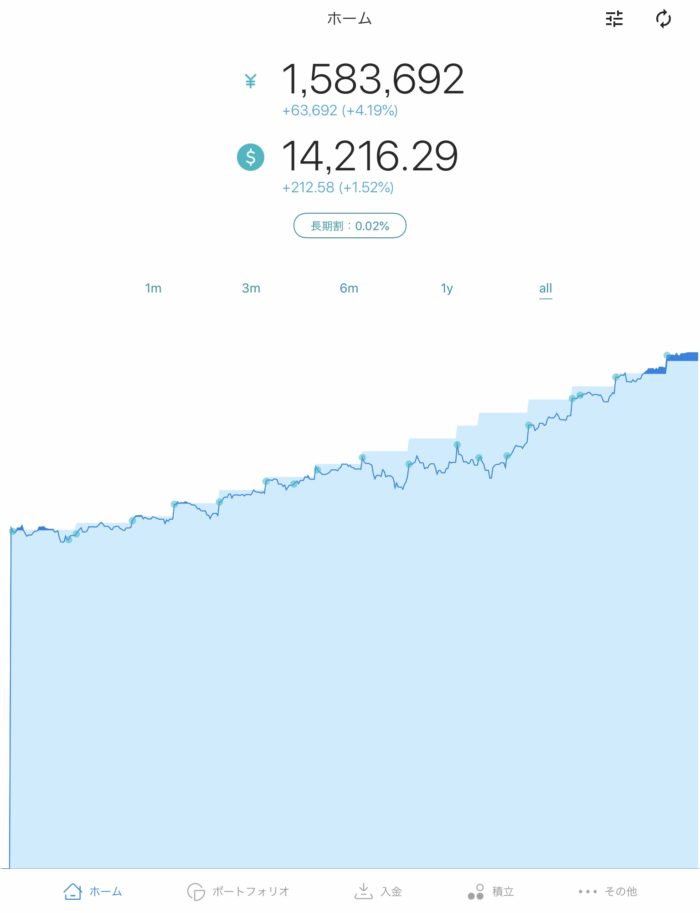

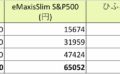

総資産の推移

WealthNaviを開始した2018年2月以来の推移が以下のチャートの通り。

まずは円建てでの推移。

こうしてみると、2018年は2回にわたる調整があったものの、2月の調整は大した影響はなかったのですね。

しかし10〜12月の調整は厳しいものがありました。

とくにドル建てでみるとそれがよくわかります。

ただ、その時期は逆に言えば安く買い付けるチャンスであったため、毎月淡々と積み立てるWealthNaviならではの特性が活かせた期間であったとも言えます。

(緑色の小さな●がありますが、これが積み立て(買い増し)のポイントです)

あと、大騒ぎしてエコノミストが総悲観だった2018年10〜12月の調整ですが、結局4ヶ月ほどで元の水準に戻っています。

長期的にインデックス投資が成功率の高い投資法であることを物語っていますね。

データとしてはドル建てを見たほうが、実態に即しているため良いと思います。

円建てはドル円レートの影響を受けますので。

相変わらずVTIが一人勝ちの様相です。

VEAは割安といえば割安なのですが、いつかは上昇してくれないことには買い付けた意味がないのですよね。

米国の株価上昇に素直についていけないところに、社会構造(人口減、高齢化)の問題を感じます。

VWOは2018年は受難の年でしたが、化ければVEAに比べて伸び代がありますから期待しています。

とくに米中の貿易戦争が落ち着いてくれれば。

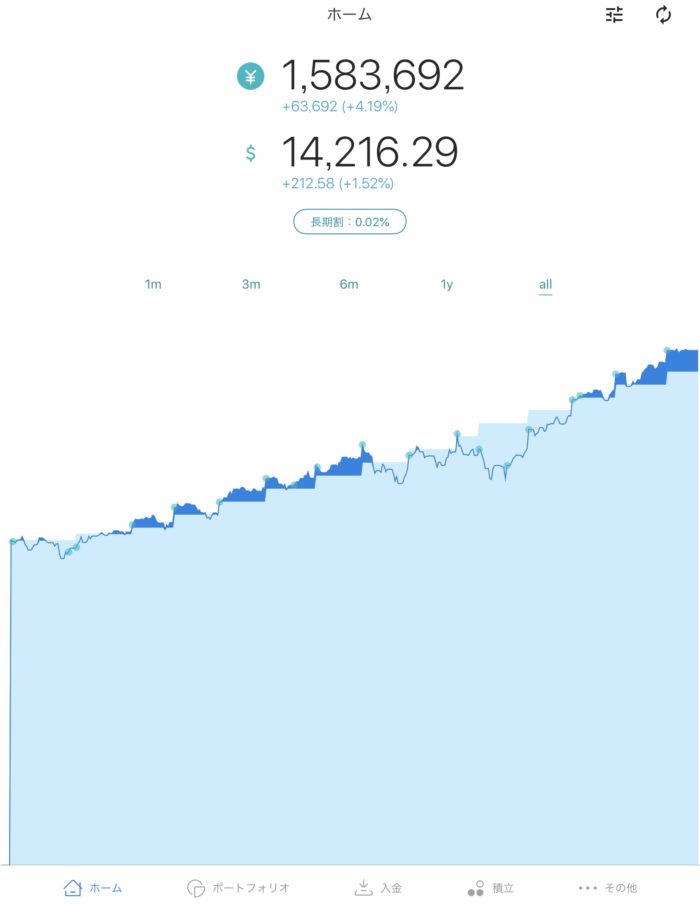

分配金と手数料の推移

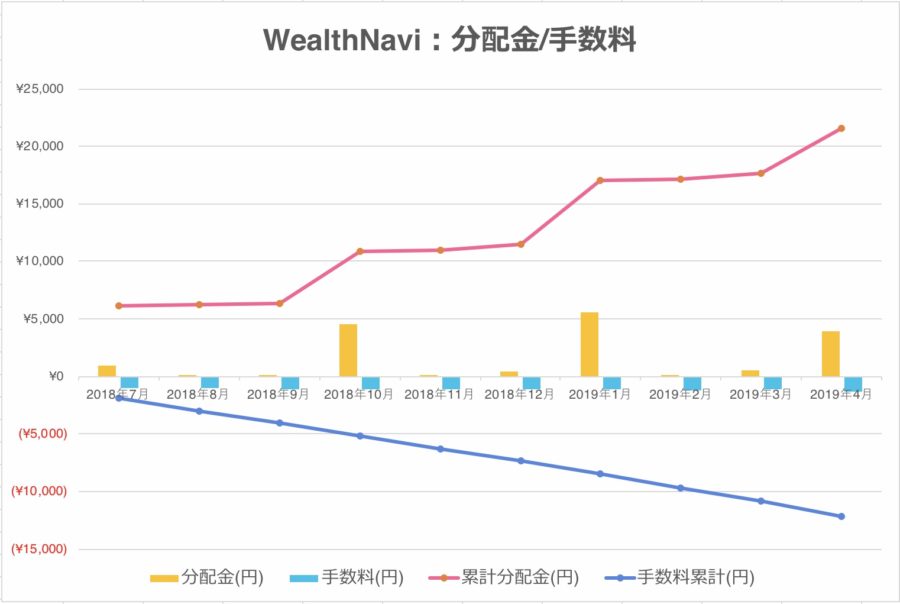

毎月の分配金の合計は手数料を上回ると予想していますが、表だけではわかりにくいのでグラフにしてみました(2018年7月以降)。

棒グラフのオレンジが分配金、水色が手数料です。

手数料は控除されるほうなので、マイナス表示になります。

さてそれぞれ累計をとると以下のとおりです(2018年7月以降)。

赤い線が分配金の累計、青い線が手数料の累計です。

分配金から手数料を引くと、累計でプラス9000円ぐらいです。

長期割の影響もあると思いますが、分配金は十分手数料負けを防いでくれていますね。

今後の予想

4月は引き続き米国では株価回復の期間でした。

直近のFOMC(4/30)で引き続き金利引き上げを否定しており(同時に引き下げも否定)、当面米国の金融政策は慎重な姿勢が続きそうです。

あとGAFAへの締め付け(たとえばAlphabetはEUから巨額の制裁金を課された)が短期的にはVTIの値下がりにつながりかねずやや心配ですね。

中国とは貿易協議が山場を迎えており、解決が期待されています(現時点では何も公表されず)。

ブレグジットは離脱延期で問題が先送りされただけで、市場はこの問題に関して飽きてきているようです。

新たな問題としてはベネズエラ問題でしょうか?

ここも米国vs露中の代理戦争になってきましたね。

別にロシアと中国の味方をするわけではないですが、米国が絡むとろくなことにならないんですよね。。。

とくにベネズエラは世界最大の埋蔵量を誇る産油国ですから、原油価格はもちろん株価への影響もありそうです。

WealthNaviを含め、地政学的リスクはETF関係では歓迎できない事態ですが、為替(トラリピ)的には歓迎できるので複雑なところです。

今後行うこと

あい変わらず月4万円を淡々と積み立てるのみです。

ただし、今後iDeCoを開始する予定で、iDeCoに2万円を投入するため、WealthNaviを2万円に減額します。

WealthNavi、つみたてNISA、iDeCoの積立トリオは月7万円程度で良いかなあという判断です。

あくまで不労所得を優先するためトラリピに原資を振り分けたいこともあります。

なお、リスク許容度は変更しません。

これまで通り最高リスクの5のままで、株式中心のETF積み立てを継続します。

長期積み立て投資ですので目先の相場変動に一喜一憂せず淡々と積み立てるのみです。